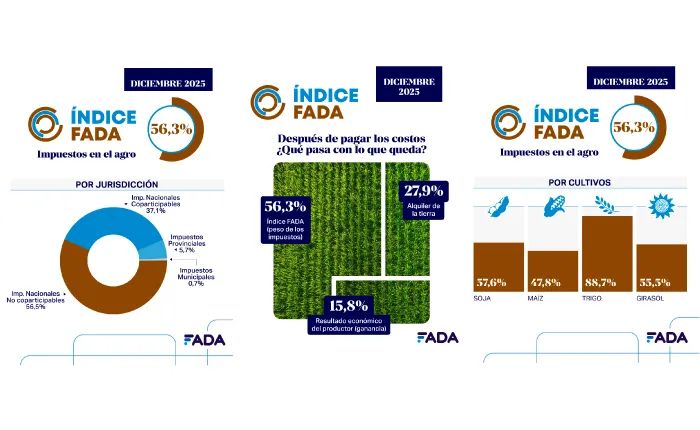

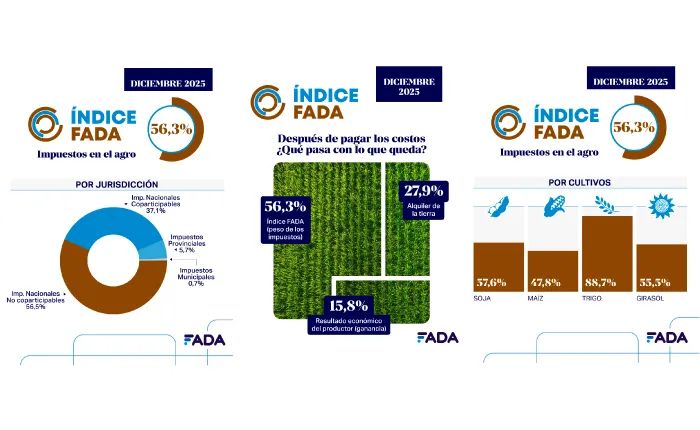

A pesar de la baja de retenciones el Estado se queda con el 56,3% de la renta agrícola

Bajaron las retenciones, pero la presión fiscal sigue marcando el negocio del campo.

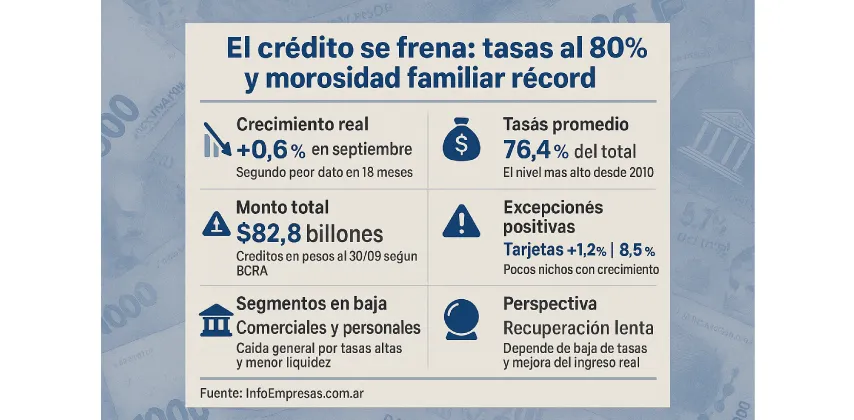

Según First Capital Group, los préstamos en pesos crecieron solo 0,6% real en septiembre, el segundo peor dato en 18 meses. Las tasas rondan el 80% anual y la morosidad en familias alcanzó su nivel más alto desde 2010.

Actualidad08 de octubre de 2025 Infoempresas

⌚ Tiempo de lectura: 2 min

El crédito se estanca

El financiamiento en pesos volvió a mostrar señales de enfriamiento. De acuerdo con un relevamiento de First Capital Group, basado en datos del Banco Central, el saldo total de créditos en moneda local alcanzó los $82,8 billones al 30 de septiembre, con una mejora real mensual de apenas 0,6%, el segundo registro más débil desde marzo de 2024.

El informe detalla que los segmentos comerciales y personales fueron los que más sufrieron la desaceleración, en un contexto de tasas altas, presión impositiva y creciente morosidad.

Tasas que asfixian

El costo del endeudamiento se mantiene prohibitivo.

La Tasa Nominal Anual (TNA) de los créditos personales cerró septiembre en 76,4%, prácticamente igual que el mes anterior.

En términos reales, las tasas se mantienen muy positivas frente a una inflación proyectada del 25% anual, lo que desalienta la demanda de nuevos préstamos.

Por la presión impositiva, los créditos se encarecen hasta 20% adicional en promedio, lo que impacta tanto en familias como en pymes.

“Este mes observamos un brusco freno en las colocaciones en términos reales, algo destacable porque este rubro había sido de los que más crecieron en los últimos 18 meses”, explicó Guillermo Barbero, socio de First Capital Group.

Empresas cautas, familias endeudadas

En el segmento comercial, la cartera tuvo su tercer retroceso consecutivo. Las compañías muestran una postura defensiva: cancelan compromisos y evitan renovar operaciones por la incertidumbre sobre el nivel de tasas y la liquidez futura.

Entre las familias, la situación no es mejor.

La morosidad alcanzó el 5,7% del total del financiamiento, el nivel más alto desde que el BCRA comenzó a medirla en 2010. La suba refleja estrés financiero creciente, especialmente en préstamos personales y de consumo.

El contraste: tarjetas e hipotecarios

A contramano de la tendencia general, el financiamiento con tarjetas de crédito creció 1,2% mensual, impulsado por promociones y cuotas sin interés que buscan reactivar el consumo minorista.

Los créditos hipotecarios y prendarios también mostraron mejoras (8,5% y 2,1%, respectivamente), aunque su peso sobre el total sigue siendo bajo. Los hipotecarios, pese a la baja cantidad de operaciones, fueron los que más crecieron en términos porcentuales durante el último año.

Un sistema en modo espera

El mercado crediticio argentino continúa atrapado entre tasas altas, inflación descendente y menor capacidad de pago. Las entidades priorizan la prudencia y los clientes, la cancelación de deudas antes que nuevas tomas.

La expectativa está puesta en una futura baja de tasas que reactive el crédito, aunque los analistas advierten que sin estabilidad macro ni mejora del ingreso real, la recuperación será lenta y selectiva.

Septiembre confirmó que el crédito dejó de ser motor de consumo y se transformó en un lujo para pocos. Las altas tasas nominales, la suba de la morosidad y la retracción en préstamos personales y comerciales marcan un panorama de enfriamiento financiero, en el que las únicas excepciones son las tarjetas y los créditos hipotecarios, aún marginales pero con señales de vida.

Bajaron las retenciones, pero la presión fiscal sigue marcando el negocio del campo.

Una herramienta automática para llegar a fin de mes y cubrir imprevistos.

Actualiza la canasta, reordena ponderaciones y promete mayor precisión.

El segmento +60 es el que más creció y acelera la inclusión financiera.